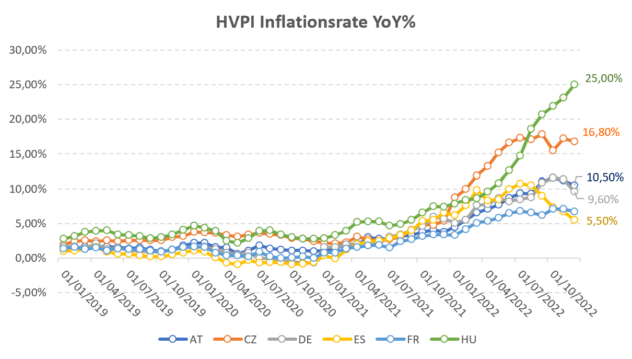

Abbildung 1: Inflationsrate des HVPI YoY% für einige EU-Staaten

Bereits im Verlauf des Jahres 2021 kam es zu einer Phase ansteigender Inflation in Europa, welche sich über das Jahr 2022 fortgesetzt hat. Abbildung 1 zeigt die Veränderungsrate zum Vorjahresmonat des Harmonisierten Verbraucherpreisindex in einigen EU-Staaten.

In einigen Staaten, zum Beispiel Ungarn oder Tschechien liegt die Inflationsrate um einiges höher als in Österreich oder Deutschland – in anderen, beispielsweise Frankreich oder Spanien zeigt sich ein deutlich niedrigeres Niveau. Die Inflation in Deutschland fällt geringer aus als diejenige in AT. Die oben gezeigte Auswertung des deutschen statistischen Bundesamtes Destatis[1] zeigt die Werte nur bis zum Dezember 2022. Im ersten Quartal 2023 ist die Inflationsrate in Deutschland in etwa konstant geblieben, in Österreich noch etwas weiter gestiegen. Die Ursachen für das starke Absinken der Inflation in Spanien liegen beispielsweise an staatlichen Eingriffen bei Grundnahrungsmittel,[2] Mieten und Strom[3].

Eine hoch relevante Aufgabe der Versicherungsmathematik ist es zukünftige Inflationsraten auch über längerfristige Zeiträume zu schätzen. Dies ist – selbst für kurze Laufzeiten – kein einfaches Unterfangen. Kurzfristig auftretende und nur schwierig einzuschätzende Effekte (Krisen, Kriege, politische Entscheidungen und staatliche Eingriffe, …) können massiven Einfluss ausüben.

Grund genug sich als Aktuar mit der einen oder anderen Methode zur Messung der Inflationsraten auseinanderzusetzen, deren Annahmen und Limitierungen zu verstehen und eventuell in das Instrumentarium der täglichen Arbeit zu integrieren.

Es sei erwähnt, dass keine Methode eine tatsächliche Vorschau der kommenden Jahre geben kann. Im aktuellen Fall eines lokal wie global äußerst dynamischen Marktumfeldes kann oftmals auch die Zusammenschau mehrerer Methoden kein belastbares Ergebnis wiedergeben.

Dennoch erfordern allein regulatorische Anforderungen (SII) oder buchhalterische Notwendigkeiten (IFRS17) eine konkrete Einschätzung, gar nicht zu sprechen von den Kalkulationen der Produktprämien.

Die beiden Methoden, die nun hier vorgestellt werden, sind die Schätzung der Inflationserwartung mittels

- inflationsindexierter Rentenpapiere (inflation linked bonds) und

- an geeigneten (ausreichend liquiden!) Märkten gehandelter Inflationswaps

Inflationserwartung per Inflation-Linked-Bonds

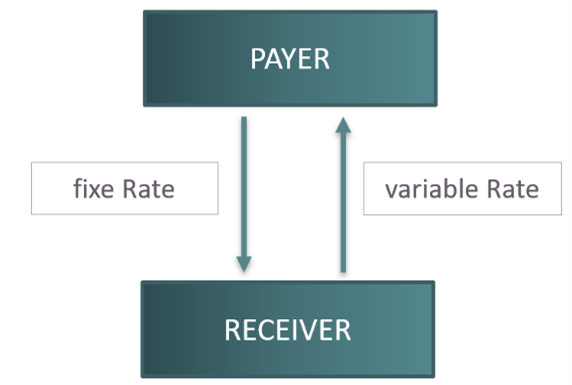

Abbildung 2: Schema eines Inflationsswaps

Inflationsindizierte Rentenpapiere (Inflation-Linked-Bonds) passen Rückzahlung und Kuponzahlung an die Dynamik einer vorgegebenen Inflationsrate an. Diese Anpassungen sind oftmals durch Limite gedeckelt und können auch sonstigen Nebenbedingungen unterliegen, die jeweils im Prospekt des Wertpapiers nachzulesen sind.

Durch statistischen Vergleich der Renditen von nicht-inflationsindizierten Anleihen mit solchen, die einer Indexierung unterliegen, ist es möglich, eine Inflationserwartung für verschiedene Laufzeiten abzuleiten. Durch Ausgleichsrechnung kann man eine Kurve der Inflationserwartungen erhalten.

Der Theorie nach lässt sich diese Methode durch das übliche Diskontierungsmodell der Investitionsrechnung erklären. Der Monatsbericht der deutschen Bundesbank aus dem Juni 2015 enthält einen guten Überblick über verschiedene Methoden zur Messung der Inflationserwartung. Auf Seite 46 heißt es dort[4]:

„Zieht man die Rendite einer inflationsindexierten Anleihe von der Rendite einer (laufzeitäquivalenten) Nominalanleihe ab, erhält man die sogenannte Break-even-Inflationsrate (BEIR).“

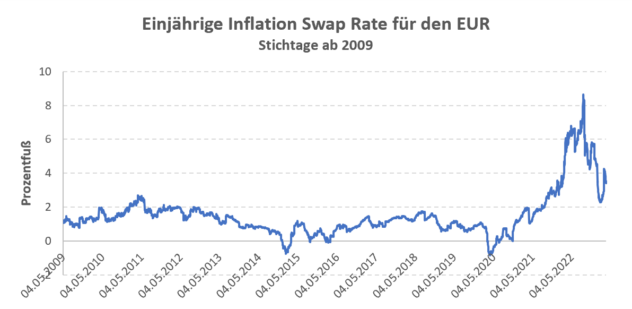

Abbildung 3: Einjährige Inflationsswap rate für den EUR

Ein aktuelles Beispiel:

Der Deutsche Bund[5] hat zum 09.02.2021 eine 10-jährige inflationsindexierte Anleihe (ISIN: DE0001030583) mit einem Kupon von 0.10% p.a. begeben, die am 23.03.2023 zu einem Wert von 102 notiert. Die aktuelle Rendite liegt bei -0.10% p.a. Zum Vergleich zeigt eine nicht-indexierte deutsche Benchmark Anleihe[6] (ISIN: DE000BU2Z007) am gleichen Stichtag eine Rendite von 2.27% p.a. Daraus ergäbe sich eine 10jährige Inflationserwartung (BEIR) von 2.37% p.a.

Dies ist nur ein simples, überschlagsartiges Beispiel. Eine korrekte Rechnung hat mit einer statistisch relevanten Anzahl an Wertpapieren passender, einheitlicher Gattung (Laufzeit, Rating, …) beider Grundgesamtheiten (indexiert und nicht-indexiert) zu erfolgen.

Inflationserwartung per Inflation-Swaps

Ein weiteres – für Anwender der EIOPA risikofreien Zinskurve sehr interessantes – Verfahren schätzt die Inflationserwartungen der Zukunft aus Inflationsswaps, analog zur Messung der risikofreien Zinssätze aus Zinsswaps. Ein Inflationsswap funktioniert hierbei völlig analog zum gleichen Instrument aus der Welt der Zinsen: Zwei Parteien tauschen eine variable gegen eine fixe

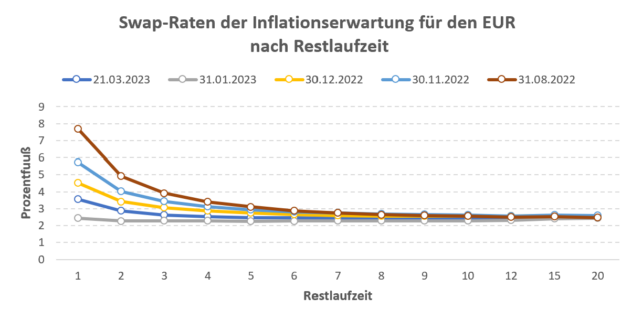

Abbildung 4: Kurven der Swap-Raten der Inflationserwartung für den EUR

Inflationsrate für eine zuvor ausgemachte Laufzeit. Klassischerweise wird hier als Underlying der HVPI ex Tobacco herangezogen. Analog der Vorgehensweise für die EIOPA Zinsstrukturkurve können beispielsweise das Smith-Wilson-Verfahren, das im EIOPA Solvency II Review angedachte Approximationsverfahren oder gängige weitere Verfahren wie die Svensson Methode oder das Nelson-Siegel-Verfahren zur Schätzung herangezogen werden.

Inflationsrate für eine zuvor ausgemachte Laufzeit. Klassischerweise wird hier als Underlying der HVPI ex Tobacco herangezogen. Analog der Vorgehensweise für die EIOPA Zinsstrukturkurve können beispielsweise das Smith-Wilson-Verfahren, das im EIOPA Solvency II Review angedachte Approximationsverfahren oder gängige weitere Verfahren wie die Svensson Methode oder das Nelson-Siegel-Verfahren zur Schätzung herangezogen werden.

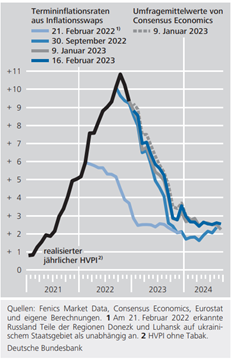

Die deutsche Bundesbank veröffentlicht in ihren Berichten für die Monate Februar, Mai, August und November Aufsätze zur aktuellen Lage an den Finanzmärkten. Dort ist jeweils auch eine Analyse der, aus Inflationsswaps berechneten Termininflationsraten zu sehen, wie hier beispielsweise in Abbildung 5 dargestellt. Anhand dieser Auswertungen ist die große Unsicherheit im Markt über die aktuelle und zukünftige Lage zu erkennen. Die Kurve der zukünftigen Inflationserwartung hat sich im Jahr 2022 jeweils mit der beobachteten Inflation (schwarze Linie) erhöht. Derzeit zeigt diese Art der Messung eine längerfristige zukünftige Rate zwischen 2% und 3% p.a.

Es ist davon auszugehen, dass sich diese Schätzung von Monat zu Monat in nicht unerheblichem Maße verändern wird. Daher ist es ratsam neben Modellen, auch andere Quellen wie beispielsweise die von verschiedenen volkswirtschaftlichen Instituten veröffentlichten qualitative und quantitative Analysen zu betrachten und für Vergleiche heranzuziehen. Für das Jahr 2022 kann gesagt werden, dass die marktimpliziten Prognosen mehrfach von der drastischen Dynamik der Wirklichkeit korrigiert wurden.

Abbildung 5: Deutsche Bundesbank, Monatsbericht Februar 2023, Seite 45

[1] siehe https://www.destatis.de/Europa/DE/Thema/Wirtschaft-Finanzen/Inflation.html zuletzt abgerufen am 24.03.2023

[2] siehe https://www.faz.net/aktuell/politik/ausland/spanien-streicht-mehrwertsteuer-auf-grundnahrungsmittel-fuer-ein-halbes-jahr-18562279.html zuletzt abgerufen am 23.03.2023

[3] siehe https://www.daserste.de/information/wirtschaft-boerse/plusminus/videos/plusminus-markteingriffe-100.html zuletzt abgerufen am 23.03.2023

[4] siehe https://www.bundesbank.de/de/publikationen/berichte/monatsberichte/monatsbericht-juni-2015-664482 zuletzt abgerufen am 24.03.2023

[5] siehe https://www.deutsche-finanzagentur.de/bundeswertpapiere/factsheet/isin/DE0001030583?cHash=3fb624144258e6c73bb19de726a2edf6 zuletzt abgerufen am 23.03.2023

[6] Siehe https://www.deutsche-finanzagentur.de/bundeswertpapiere/factsheet/isin/DE000BU2Z007?cHash=e51e754eb101b80628a84cca6cee778a zuletzt abgerufen am 24.03.2023